Kosten für ein Pferd

Die Entscheidung, ein Pferd zu kaufen, ist für viele ein Traum, der in Erfüllung geht. Doch bevor man diesen Schritt wagt, ist es wichtig, sich über die damit verbundenen Kosten

Partnerportal geprüft bei:

Finanzielle Engpässe sind nichts, wofür man sich peinlich berührt fühlen sollte. Plötzlicher Kapitalbedarf ist nämlich nicht immer ein Zeichen finanzieller Misswirtschaft.

Hierbei beschränkt sich die Thematik „Kredit“ nicht nur auf reine Ratenkredite. Abhängig vom zu finanzierenden Volumen oder der finanziellen Vorgeschichte sind einige Kreditarten attraktiver, als Andere.

Vom Studenten bis hin zur Kapitalgesellschaft mit mehreren Millionen Euro Jahresumsatz: Kurzfristige Liquiditätsengpässe oder Investitionsentscheidungen benötigen ab und an die Aufnahme von Fremdkapital.

Ob es nun 500 EUR für die Einrichtung der ersten eigenen Studentenwohnung sind oder ein kurzfristiges Darlehen über 500.000 EUR für die Umschuldung eines Immobilienkredites.

Von den Großeltern hat man es noch in den Ohren: Was man sich nicht leisten kann, kann man auch nicht kaufen. Die Zeiten haben sich geändert.

Hohe Mieten und lange Ausbildungszeiten führen dazu, dass, insbesondere in jungen Jahren notwendige Anschaffungen wie ein Auto oder die kurzfristige Anschaffung einer neuen Waschmaschine einfach & bequem über einen Kredit finanziert werden können.

Der Bedarf an Fremdkapital variiert mit der Verwendung. Häufig genügen wenige Tausend-Euro für die Anschaffung eines dringend benötigten Haushaltsgegenstandes, wie einer Waschmaschine oder eines Autos.

In anderen Fällen geht es um die Finanzierung des Eigenheimes. Hier sprechen wir nicht selten von Krediten über bis zu 500.000 EUR.

Es gibt viele Gründe für die man eine Finanzspritze benötigen kann. Nicht immer hat man das dafür notwendige Geld bereits ansparen können, so dass eine Finanzierung oft ein helfender Schritt ist.

Im Kreditissimo Magazin nehmen wir derartige Sonderfälle genauer unter die Lupe und erklären Besonderheiten, auf die im jeweiligen Fall zu achten sind. Ebenso beantworten wir die gängigsten Fragen um bei der Entscheidungsfindung zu unterstützen.

Die Kreditgeber, auch Investoren genannt, können Privatpersonen, Selbständige, Unternehmer oder Banken sein. Die Kreditsumme wird unter den Kreditgebern frei aufgeteilt. Die Vergabe und Abwicklung des Crowdlending erfolgt über eine Internetplattform, die von einer Firma betrieben wird. Diese Firmen arbeiten mit einer Partnerbank zusammen, die alle Geldtransaktionen durchführt.

Auf der Basis der eingegebenen Daten und Unterlagen wird die Bonität des Antragstellers ermittelt und die die Risikoklasse bestimmt. Ist die Bonität des Antragsstellers zu niedrig und wird das Risiko als zu hoch eingeschätzt, dann wird der Antrag abgelehnt. Wir der Antrag von der Plattform angenommen, dann wird der Kreditantrag zusammen mit der Projektbeschreibung und den Kreditkonditionen (Kreditbetrag, Laufzeit und Mindestzinshöhe) auf der Plattform veröffentlicht.

Die potentiellen Kreditgeber, die auch als Investoren bezeichnet werden, können sich dann mit einem Betrag, den sie selbst festlegen, an dem Kredit beteiligen. Wenn sich genügend Kreditgeber gefunden haben, dann kann der Kredit an den Antragsteller ausgezahlt werden.

Der Begriff Crowdlending setzt sich aus zwei Worten zusammen. „Crowd“ bezeichnet eine Gruppe von Menschen und „Lending“ kann mit Verleihung oder Kreditvergabe übersetzt werden. In diesem Kontext bezieht steht das Wort „Crowd“ allerdings stellvertretend für Privatpersonen. Beim Crowdlending wird der Kredit also von einer Gruppe von Privatpersonen an einen Kreditnehmer vergeben, anstatt von einem Kreditinstitut.

Der Kredit wird dabei über eine Plattform im Internet vermittelt. Crowdlending wird auch Lending-based-crowdfunding bezeichnet. Somit gehört das Crowdlending zu den crowdbasierten Verfahren, zu denen auch das Crowdsourcing, Crowdfunding, Crowdinvesting und Crowdfincance gehören.

Wie bereits erwähnt, sind die Banken an der Kreditvergabe nicht beteiligt, denn die Bereitstellung von Kapital erfolgt durch Privatpersonen. Allerdings könnte sich eine Bank durchaus als Investor an dem Verfahren beteiligen, da sich theoretisch jeder an dem Crowdlendingverfahren beteiligen kann. Als Kreditgeber können sowohl Privatpersonen, Unternehmen, Selbständige und auch Banken fungieren.

Grundsätzlich ist die Vergabe von Krediten durch eine Bank an die bestehenden Gesetze und bestimmte Auflagen der Bundesanstalt für Finanzdienstleistungsaufsicht (kurz BAFIN genannt) gebunden. Die Bundesanstalt für Finanzdienstleistungsaufsicht gehört zum Finanzministerium. Kredite mit einer bestimmten Höhe müssen über ein spezielles Verfahren monatlich an die Bundesanstalt für Finanzdienstleistungsaufsicht gemeldet werden. An diese Vorgaben sind die privaten Kreditgeber zunächst einmal nicht gebunden.

Die Bundesanstalt für Finanzdienstleistungsaufsicht achtet sicher sehr genau, wie sich der FinTech Markt entwickelt. Der Begriff FinTech steht für Financial Technology und. Die crowdbasierten wie Crowdlending, Crowdinvesting und Crowdfunding gehören zu den FinTech-Verfahren.

Die Vergabe von Krediten durch eine Bank erfolgt nach strengen Regeln. Die Bank hat nur einen sehr engen Entscheidungsspielraum. Kreditentscheidungen ziehen sich oft über mehrere Wochen hin und werden nicht selten bei fehlenden Sicherheiten abgelehnt.

Beim Crowdlending entscheidet die Schwarmintelligenz darüber, ob der Kredit an den Antragsteller vergeben wird. Durch die teilautomatisierten Verfahren wird über die Vergabe des Kredites innerhalb weniger Tage entschieden. Die Risikobereitschaft bei der Vergabe von Krediten über das Crowdlending ist höher, als bei der Kreditvergabe durch die Bank. Somit allerdings verbunden mit einem höheren Zinssatz.

Für den Anleger ergeben sich eine Reihe von Vorteilen. Er kann sich am Crowdlending mit einem relativ geringen Betrag beteiligen. Der Mindestbetrag liegt bei einigen Plattformen bei 25 Euro. Und das Kreditrisiko wird mit einem hohen Zinssatz ausgeglichen. Durch den relativen geringen Mindestbeitrag kann sich fast jeder Anleger am Crowdlending beteiligen.

Für Anleger ergibt sich so eine Chance auf gute Renditen. Allerdings spiegeln diese höheren Renditen auch ein höheres zugrunde liegendes Ausfallrisiko wieder. Berichten zufolge liegt das Kreditausfallrisiko bei ca. 3%. Anleger sind deshalb gut beraten, nicht alles auf eine Karte (sprich auf einen einzigen Kredit) zu setzen, sondern das Anlagerisiko zu streuen. Durch die Verteilung des investierten Betrages auf mehrere Kreditverträge mit unterschiedlichen Risikoklassen kann das Kreditausfallrisiko reduziert werden.

Ein sehr wichtiger Punkt ist die Schwarmintelligenz. Bei dem Crowdlending entscheiden sich mehrere Menschen unabhängig voneinander dazu, sich an dem Kredit zu beteiligen. Auch wenn ein einzelner Mensch den Kreditantrag falsch bewertet, so wird es in der Summe doch zu einer validen Entscheidung kommen.

Nicht der Einzelne trifft die Entscheidung über die Kreditvergabe, sondern die Gesamtheit aller Investoren, die sich auf der Plattform befinden.

Beispiele dafür, dass die Schwarmintelligenz funktioniert, findet man viele. So konnte zu Beispiel ein Saal voller Menschen mit Hilfe von Schwarmintelligenz ein Flugzeug landen. Auch das Gewicht eines Bullen konnte bei einer Auktion in England bis auf wenige Kilogramm genau geschätzt werden. Kleine Fische in einem Schwarm, Bienen und Ameisen verbringen mit Hilfe der Schwarmintelligenz hervorragende Leistungen, die weit über die Intelligenz des einzelnen Individuums hinaus geht.

Für den Kreditsuchenden bietet das Crowdlending ebenfalls einige Vorteile. Er gibt seinen Kreditwunsch bei einem der bekannten Internetplattformen ein, zusammen mit den erforderlichen Unterlagen. Die Eingabemasken sind so aufgebaut, dass die Eingabe der Daten einfach von statten geht. Danach erfolgt die Bonitätsprüfung durch den Betreiber der Plattform. Diese Prüfung wird durch teilautomatisierte Prozesse unterstützt. Werden die Mindestanforderungen erreicht, dann wird der Kreditwunsch zusammen mit der Kreditsumme, den Raten, der Laufzeit und dem Mindestzinssatz veröffentlicht.

Die Kreditgeber entscheiden jetzt, ob sie sich an dem Kredit beteiligen möchten und mit welchem Betrag. Während die Banken festen Regeln bei der Kreditvergabe folgen, bewerten die potentiellen privaten Kreditgeber eigenen Regeln bei der Bewertung des Kreditantrages. Kredite, die über das Crowdlending vergeben werden, können durchaus mit einem höheren Risiko verbunden sein. Finanzinstitute gehen bei der Vergabe der Kredite sehr viel restriktiver vor und benötigen viel mehr Zeit für die Entscheidung.

Die Vergabe der Kredite ist relativ unkompliziert und mit geringerem Aufwand verbunden, als die Beantragung eines Kredites über eine Bank. Die Prüfung der Kreditanträge durch die Plattform erfolgt relativ schnell, meist innerhalb von 48 Stunden. Bei kleineren Krediten im 3stelligen Bereich kann die Entscheidung sehr schnell getroffen werden.

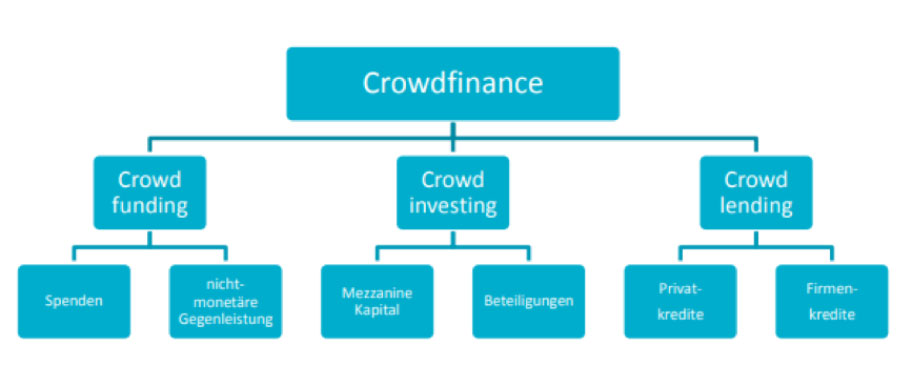

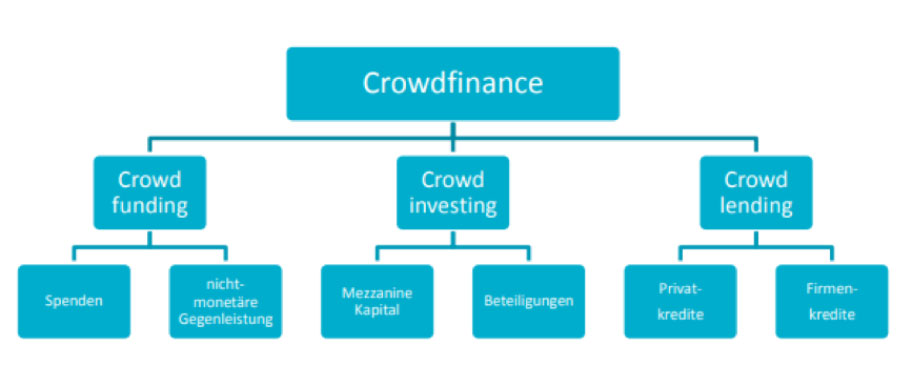

Unter dem Begriff Crowdfinance werden Verfahren zusammengefasst, bei der viele einzelne Personen unabhängig voneinander eine Entscheidung treffen. Es handelt sich um sogenannte crowdbasierte Verfahren. Entscheidungen werden von der „Intelligenz der Vielen“ getroffen, die auch als Schwarmintelligenz bezeichnet wird. Dem Begriff Crowdfinance werden die Bereiche Crowdfunding, Crowdinvesting und Crowdlending untergeordnet.

Das Crowdfunding ist die wohl älteste Kategorie der crowdbasierten Verfahren. Zu dem Crowdfunding zählen Spenden und nicht monetäre Gegenleistungen für soziale, ökologische und Entwicklungsprojekte.

Das Crowdinvesting ist eine renditeorientierte Finanzierung, bei der die Investoren eine Beteiligung an einem Start-Up oder einem Unternehmen erhalten. Mit dem Begriff Mezzanine Kapital oder Mezzanine-Finanzierungen werden Finanzierungsarten beschrieben, die in Ihrer Ausgestaltung zwischen Fremd- und Eigenkapital angesiedelt sind. Bei dieser Finanzierungsart wird dem Unternehmen bilanzielles Eigenkapital zugeführt, ohne dem Kapitalgeber ein Stimmrecht einzuräumen.

Beim Crowdlending handelt es sich um die Vergabe von festverzinsten Krediten an Privatpersonen oder an Unternehmen, die in der Regel unbesichert sind. Die Kreditsumme wird von Investoren aufgebracht.

Die über das Crowdlending vergebenen Kredite können jederzeit ausfallen. Privatpersonen und Unternehmen können Insolvenz anmelden. Wenn die Insolvenzmasse nicht ausreicht, um alle Gläubiger zu bedienen, kann es unter Umständen zu einem Totalausfall für den Kredit kommen.

Die Plattformen, über die das Crowdlending abgewickelt wird, übernehmen keine Haftung für den Kredit. Die Banken, über die die finanziellen Transaktionen abgewickelt werden, übernehmen ebenfalls keine Haftung. Man geht davon aus, dass das Kreditausfallrisiko beim Crowdlending bei ca. 3% liegt.

Die folgenden Risiken können bei dem Crowdlending auftreten:

Das Geschäftsmodell des Crowdlending besteht darin, dass der Kreditnehmer auf einer Plattform im Internet eine Kreditanfrage einstellt. Zusammen mit dem Kreditantrag beschreibt er, wozu er das Geld aus dem Kredit verwenden möchte.

Der Betreiber der Plattform prüft die eingereichten Unterlagen und die Bonität des Antragstellers. Bei positiver Prüfung wird die Kreditanfrage veröffentlicht. Nach der Ermittlung der Risikoklasse legt der Betreiber den Zinssatz für den beantragten Kredit fest.

Sobald die Kreditanfrage veröffentlicht ist, können die Investoren sich an dem Kredit beteiligen. Wenn die gewünschte Kreditsumme erreicht ist, kann die Kreditsumme über eine Bank an den Antragsteller ausgezahlt werden.

Kreditanträge für das Crowdlending können von allen natürlichen und juristischen Personen gestellt werden. Dazu zählen:

Unter den Betreibern der Plattformen für das Crowdlending befinden sich eine Reihe von Unternehmen, die bereits als Vermittler von Krediten einen Namen gemacht haben. Es tauchen aber auch Namen auf der Liste auf, die sich ganz speziell mit den Themen Crowdlending, Crowdfinance, Crowdinvesting und Crowdfunding beschäftigt haben.

Die Gruppe der Investoren kann sich ebenfalls aus Privatpersonen, Unternehmen, Selbständigen und Freiberuflern zusammensetzen. Der Anreiz für die Investoren besteht darin, für Ihren Beitrag eine hohen Rendite zu erwirtschaften, die allerdings mit einem höheren Kreditausfallrisiko einhergeht.

Die Plattformanbieter arbeiten in der Regel mit einer Partnerbank zusammen. Bei der Partnerbank werden die Kreditkonten geführt und alle Zahlungen abgewickelt. Über das Konto der Partnerbank

Bei der Vergabe der Kredite spielen die Banken keine Rolle. Weder die Bank, noch der Plattformbetreiber haften bei einem Kreditausfall.

Das Crowdlending hat gegenüber der Kreditvergabe durch eine Bank mehrere Vorteile. Crowdlending hat sich in den letzten Jahren als zuverlässige Alternative zu den herkömmlichen Bankkrediten etabliert.

Die ursprüngliche Idee des Crowdlending bestand darin, die Aufnahme von Krediten auch für diejenigen zu ermöglichen, die keine oder nur wenige Chancen hatten, einen Kredit von der Bank zu bekommen. Beim Crowdlending ist die Bonität der Antragsteller in den meisten Fällen geringer, als bei herkömmlichen Bankkrediten.

Zu dem Kreis der Privatpersonen zählen Berufstätige Personen, Rentner, Studenten, Hausfrauen u.a.m. Die Kredite werden z.B. aufgenommen, um:

Bei der Vergabe von Krediten an Privatpersonen handelt es sich meist um Mikrokredite im drei- oder vierstelligen Bereich. Das Darlehen wird mit dem festgelegten Zinssatz vergeben und über die Laufzeit mit den vereinbarten Raten zurückgezahlt. Um das Risiko der Kreditausfälle gering zu halten, wird er Kreditantrag von Personen mit einer geringen Bonität abgelehnt.

Im Gegensatz zu den Privatpersonen, die in den meisten Fällen Dinge des täglichen Lebens mit einem Kredit finanzieren möchten, geht es bei den Selbständigen um

Crowdlending ist bei Selbständigen, Freiberuflern und Existenzgründern besonders beliebt. Es bietet ihnen die Möglichkeit, unabhängig von einer Bank einen Kredit aufzunehmen.

Jedes Unternehmen benötig für die Abwicklung Ihrer Geschäfte finanzielle Mittel. Normalerweise kann ein Unternehmen das in einem etablierten Markt aktiv ist, die finanziellen Mittel selbst aufbringen. Der Bedarf an zusätzlichen finanziellen Mittel entsteht dann, wenn

Der Bedarf an finanziellen Mitteln kann über einen Bankkredit oder über das Crowdlending gedeckt werden. Banken tun sich manchmal schwer mit den Kreditentscheidungen. Im schlechtesten Fall können sich die Kreditverhandlungen über mehrere Wochen hinziehen. Außerdem ist die Risikobereitschaft der Banken nicht besonders hoch. Die Banken sind immer weniger bereit, unbesicherte Kredite für KMU zu vergeben. Daher bietet sich für viele KMU das Crowdlending als Alternative an.

Unternehmenskredite werden aufgenommen, um damit:

Bei den Plattformen für das Crowdlending fällt die Entscheidung sehr schnell. Meist liegt die Entscheidung für eine Kreditvergabe innerhalb von 48 Stunden vor. Die Onlineformulare für den Kreditantrag sind einfach aufgebaut und sehr schnell auszufüllen. Ein besonderes Augenmerk sollte der Antragsteller auf die Beschreibung seines Vorhabens richten. Die zu zahlenden Zinsen für Unternehmenskredite können im Bereich zwischen 3% und 15% liegen. Die Zinsen werden in Abhängigkeit von der jeweiligen Risikoklasse, der Kredithöhe und der Laufzeit festgelegt.

Die Investoren möchten auch ein Teil des Projektes sein, das sie mitfinanzieren. Dahinter steckt unter anderem das positive Gefühl, an dem Projekt unternehmerisch mitzuwirken. Unternehmer sollten jedoch bereits in den „guten Zeiten“ mit der Finanzierung über die Crowdlending Plattformen beginnen. Wenn die Geschäfte schlecht laufen und sie erst dann mit der Kreditaufnahme auf den Crowdlending Plattformen beginnen, dann tun sie sich schwer, die Investoren für eine Kreditvergabe zu begeistern. Deshalb ist es sinnvoll, die Beziehung zu den potentiellen Investoren langfristig aufzubauen. Der Aufbau einer eigenen Investoren Community kann dazu genutzt werden, um Kunden und Geldgeber für Folgeprojekte zu gewinnen.

Für Geldanleger bietet sich die Chance im Rahmen des Crowdlending in Kredite von Privatpersonen, Unternehmen und Vereine anzulegen. Die dabei zu erzielenden Renditen sind Im Vergleich zu den Zinsen für Spareinlagen oder fest verzinsliche Wertpapiere wesentlich höher. Allerdings ist diese Form der Geldanlage mit einem erhöhten Risiko verbunden. Die Anleger sind gut beraten, wenn sie Ihre Anlage auf mehrere Kredite verteilen und nicht alles auf eine Karte setzen.

Den Berichten im Internet zu Folge, liegt die Rendite der Anleger im Schnitt bei über 6%. Die Ausfallrate der Kredite liegt bei ca. 3%. Die Gebühren für die Investition ins Crowdlending sind zudem wesentlich niedriger, als die Gebühren, die die Banken für Geldanlagen verlangen.

Die Höhe der zu erwartenden Rendite ist sicher der wichtigste Punkt, warum Anleger ihr Geld im Crowdlending investieren. Sie schätzen allerdings auch, dass sie einen persönlichen Bezug zu den Projekten der Kreditnehmer bekommen. Dahinter steckt sicher auch das positive Gefühl, dass sie anderen Menschen bei der Realisierung ihrer Träume weitergeholfen haben.

Mitte 2018 haben wir eine Suche nach Plattformen für crowdbasierte Verfahren durchgeführt (*2). Das Ergebnis haben wir in der folgenden Tabelle zusammengestellt:

[table id=14 /]

Crowdbasierende Verfahren | Deutschland | Österreich | Schweiz |

|---|---|---|---|

klassisches Crowdfunding | 34 | 9 | 5 |

Crowdinvest | 56 | 15 | 1 |

Crowdlending | 3 | 1 | 2 |

Es ist davon auszugehen, dass die Anzahl der verfügbaren Plattformen steigen wird.

Bei näherer Betrachtung der Ergebnisse sieht man, dass nicht

Eine weitere Spezialisierung findet bei der Art der unterstützten Projekte statt. Es gibt unter anderem Plattformen für:

um nur einige zu nennen

Zu den Unternehmen, die im Bereich des Crowdlending häufig genannt werden und die eine rege Präsenz in Presseberichten einnehmen, gehören:

Die Beantragung eines Kredites bei einer Crowdlending Plattform ist ganz einfach. Sie suchen sich ein Portal aus, das Ihnen bekannt ist, oder das Ihnen empfohlen wurde.

Weder der Plattformbetreiber, noch die Bank haften für einen Kreditausfall.

Im Prinzip hat jeder Antragsteller eine Chance, einen Kredit zu bekommen. Die Privatkredite liegen meist im 3-4stelligen Bereich. Ein Antragsteller mit schlechter Bonität hat sicher keine guten Chancen einen Kredit im oberen 4stelligen Bereich zu bekommen. Im unteren 3stelligen Bereich gibt es sicher den einen oder anderen Investor, der dieses Risiko eingeht.

Der größte Teil der Arbeit bei dem Crowdlending wird von dem Plattformbetreiber verrichtet. Er stellt die IT-Technik, die Programme und die Experten zur Verfügung. Dafür verlangt er von Anlegern einen Kostenbeitrag. Dieser liegt bei ca. 3% bis 10% der nominalen Kreditsumme.

Rein rechtlich sind an dem Crowdlending drei Akteure beteiligt: der Investor, der Kreditnehmer (Unternehmen oder Privatperson) und die vermittelnde Plattform.

Der Investor schließt einen Darlehensvertrag mit dem Kreditnehmer, der entweder festverzinslich ist (Crowdlending) oder einen Gewinnanteil enthält (Crowdinvesting).

Die Plattformen und die Unternehmen als Kreditnehmer sind einer Reihe von staatlichen Vorschriften unterworfen. Diese Vorschriften werden von dem Bundesamt für Finanzdienstleistungsaufsicht (BAFIN) festgelegt. Zu den rechtlichen Rahmenbedingungen gehören das:

sowie allgemeine Vorschriften wie die

Die meisten der aufgeführten Gesetze sind lange vor der Einführung des Crowdlending entstanden. Deswegen ist die Anwendung der vorhandenen Gesetzestexte auf das Crowdlending nicht immer klar. Es hängt von der Ausgestaltung der Plattformen ab, welche aufsichtsrechtlichen Vorschriften beim Crowdlending zu beachten sind.

Kredite, die über das Crowdlending vergeben werden, gehören oft zu einer Risikoklasse, bei der etablierte Banken eine Kreditvergabe ablehnen würden. Als Gegenleistung für dieses Risiko bekommt der Anleger einen höheren Zinssatz für den Kredit. Durch die Verteilung seiner Investition auf mehrere Kredite mit unterschiedlichen Risikoklassen, kann das Kreditausfallrisiko minimiert werden. Die Betreiber der Crowdlending Plattformen geben an, dass etwa 3% der vergebenen Kredite ganz oder teilweise ausfallen.

Die Betreiber der Plattformen verfügen über eine Reihe von automatisierten Prozessen, um das Risiko einer Kreditvergabe zu prüfen. Dazu gehört auch die automatisierte Abfrage der Schufa. Der große Vorteil bei der Nutzung der Crowdlending-Verfahren liegt darin, dass dem Antragsteller sehr schnell mitgeteilt wird, ob er einen Kredit bekommen kann. Gegenüber den Anlegern ist man verpflichtet, aller Faktoren zu berücksichtigen, die zu einer objektiven Bewertung des Kreditantrages führen.

Das Crowdlending hat sich als eigenständiges Verfahren etabliert. Es bietet Privatpersonen, klein- und mittelständigen Unternehmen (KMU), Selbständigen und Freiberuflern eine interessante Alternative zu dem herkömmlichen Bankkredit.

Gerade für Kreditnehmer, die einen unbesicherten Kredit beantragen, ist das Crowdlending eine Chance, einen Kredit aufzunehmen. Das Risiko, das die Investoren dabei eingehen, wird durch einen entsprechend höheren Zinssatz ausgeglichen.

Die Entscheidung, ob ein Kredit vergeben werden kann, wird normalerweise innerhalb von 48 Stunden getroffen. Bei der Kreditvergabe durch eine Bank kann sich die Entscheidung über mehrere Wochen hinziehen.

Unternehmen, die das Crowdlending nutzen, sollten in „guten Zeiten“ damit beginnen, ein Vertrauensverhältnis zu den potentiellen Investoren aufbauen.

Für Anleger eröffnen sich in den Zeiten, in denen niedrige Zinsen für Geldanlagen gezahlt werden, neue Renditechancen.

Quelleangaben:

(*1) https://www.bafin.de/DE/Aufsicht/FinTech/Crowdfunding/Crowdlending/crowdlending_node.html

Die Entscheidung, ein Pferd zu kaufen, ist für viele ein Traum, der in Erfüllung geht. Doch bevor man diesen Schritt wagt, ist es wichtig, sich über die damit verbundenen Kosten

Menschen, die mit Haarausfall kämpfen müssen, erkennen häufig schnell, dass ihnen nur eine Haartransplantation helfen kann. Alle auf dem Markt beworbenen Wundermittel können letztlich nicht dazu beitragen, dass Haare nachwachsen,

Eine Hochzeit sollte idealerweise nur einmal stattfinden. Und damit diese auch zum schönsten Tag des Lebens wird, müssen viele Punkte beachtet werden. Welche Braut träumt nicht von einer Hochzeit in

Kredite sind teilweise ein sehr schwieriges Thema: Nicht nur blickt man im ganzen Finanzdschungel (vermutlich bewusst) nicht wirklich durch, sondern oftmals befindet man sich auch nicht gerade in einer vorteilhaften Verhandlungsposition.

Kurzum: Für Kredite bekommt man oftmals nicht alle wichtigen Information oder genau die Angebote, die einen nicht im Regen stehen lassen.

Wir wissen das und deswegen sollen Sie hier auch anders beraten werden. Wir wollen den Überblick in diesem Gebiet schaffen, den man auch wirklich braucht, um das jeweils passende Angebot finden.

© 2015 – 2020

Unsere Webseite benutzt Cookies, um unseren Besuchern das bestmögliche Nutzungserlebnis zu bieten. Dazu werden Cookie Informationen in Ihrem Browser gespeichert. Cookies helfen dabei Sie wieder zu erkennen, wenn Sie unsere Webseite erneut besuchen. Diese Informationen helfen auch uns dabei zu verstehen welche Bereiche unserer Webseite für unsere Nutzer am nützlichsten sind.

Notwendige Cookies helfen uns dabei, unsere Webseite nutzbar zu machen, indem sie Grundfunktionen wie Seitennavigation und Zugriff auf sichere Bereiche der Webseite ermöglichen.

Wenn Sie diese Cookies deaktivieren, werden wir nicht in der Lage sein Ihre Einstellungen zu speichern. Das bedeutet, dass Sie jedes mal, wenn Sie unsere Webseite besuchen, erneut entscheiden müssen, ob Sie die Cookies aktivieren oder deaktivieren möchten.

Die sogenannten Drittanbieter-Cookies helfen uns dabei, unsere Webseite und das damit einhergehende Nutzerlebnis zu verbessern.

Wir nutzen auf unserer Webseite Symbolschriftarten wie FontAwesome. Diese beinhalten Icons, um eine visuelle Optimierung der Inhalte zu ermöglichen.

Wir setzen auf unserer Webseite Google Analytics ein, um Besucher-Informationen wie z.B. Browser, Land, oder die Dauer, wie lange ein Benutzer auf unserer Seite verweilt, zu messen. Ihre IP-Adresse wird dabei anonymisiert übertragen und die Verbindung zu Google ist verschlüsselt.

Bitte aktivieren Sie die zwingend notwendigen Cookies zuerst, damit wir Ihre Einstellungen auch wie gewünscht speichern können.

Mehr Informationen über unsere Cookie-Richtlinien finden Sie in unserer Datenschutzerklärung.