Die Kosten für einen Wintergarten

Die Wintergartenpreise können stark variieren. Ein Wintergarten kann ein einfacher Glasbau sein, aber natürlich auch eine vollwertige Wohnraumerweiterung. Da die Kosten von vielen Faktoren abhängig sind, lohnt es

Partnerportal geprüft bei:

Finanzielle Engpässe sind nichts, wofür man sich peinlich berührt fühlen sollte. Plötzlicher Kapitalbedarf ist nämlich nicht immer ein Zeichen finanzieller Misswirtschaft.

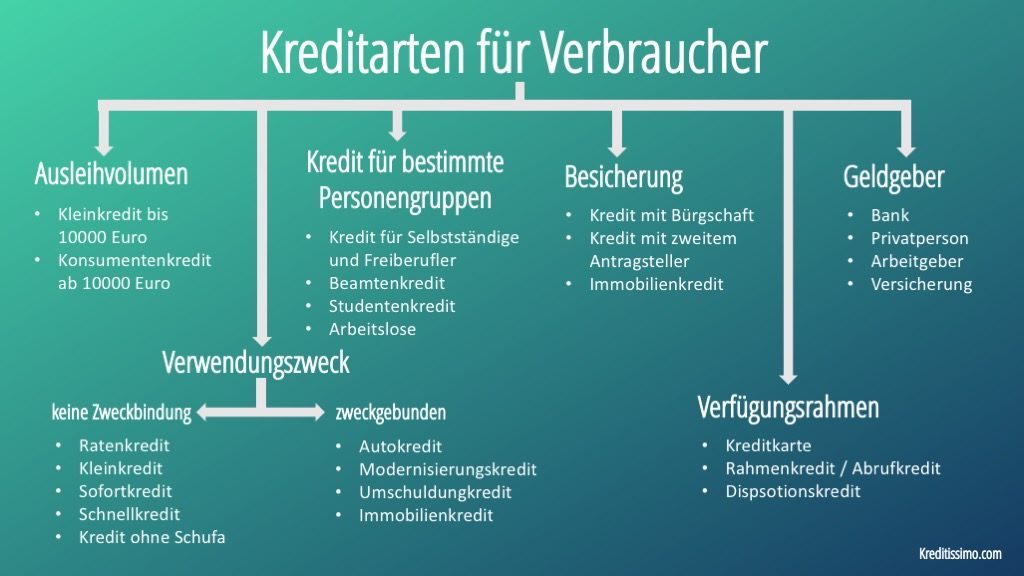

Hierbei beschränkt sich die Thematik „Kredit“ nicht nur auf reine Ratenkredite. Abhängig vom zu finanzierenden Volumen oder der finanziellen Vorgeschichte sind einige Kreditarten attraktiver, als Andere.

Vom Studenten bis hin zur Kapitalgesellschaft mit mehreren Millionen Euro Jahresumsatz: Kurzfristige Liquiditätsengpässe oder Investitionsentscheidungen benötigen ab und an die Aufnahme von Fremdkapital.

Ob es nun 500 EUR für die Einrichtung der ersten eigenen Studentenwohnung sind oder ein kurzfristiges Darlehen über 500.000 EUR für die Umschuldung eines Immobilienkredites.

Von den Großeltern hat man es noch in den Ohren: Was man sich nicht leisten kann, kann man auch nicht kaufen. Die Zeiten haben sich geändert.

Hohe Mieten und lange Ausbildungszeiten führen dazu, dass, insbesondere in jungen Jahren notwendige Anschaffungen wie ein Auto oder die kurzfristige Anschaffung einer neuen Waschmaschine einfach & bequem über einen Kredit finanziert werden können.

Der Bedarf an Fremdkapital variiert mit der Verwendung. Häufig genügen wenige Tausend-Euro für die Anschaffung eines dringend benötigten Haushaltsgegenstandes, wie einer Waschmaschine oder eines Autos.

In anderen Fällen geht es um die Finanzierung des Eigenheimes. Hier sprechen wir nicht selten von Krediten über bis zu 500.000 EUR.

Es gibt viele Gründe für die man eine Finanzspritze benötigen kann. Nicht immer hat man das dafür notwendige Geld bereits ansparen können, so dass eine Finanzierung oft ein helfender Schritt ist.

Im Kreditissimo Magazin nehmen wir derartige Sonderfälle genauer unter die Lupe und erklären Besonderheiten, auf die im jeweiligen Fall zu achten sind. Ebenso beantworten wir die gängigsten Fragen um bei der Entscheidungsfindung zu unterstützen.

Jetzt günstigen Verbraucher-Kredit mit Sofortauszahlung beantragen

Partnerprogramm bekannt aus:

Kredite begegnen uns in vielen Formen und Facetten. Wir kennen den Dispokredit, den Ratenkredit, das Baudarlehen, den Autokredit sowie die personenbezogenen Kredite, wie den Studentenkredit und den Beamtenkredit. Mit dem Begriff Verbraucherkredit wird lediglich die rechtliche Funktion des Kredits beschrieben. Der Verbraucherkredit ist der Oberbegriff für Kredite, die von einem Unternehmen (das ist in der Regel eine Bank) ausschließlich an Privatpersonen (Verbraucher) vergeben werden und die der

Verbraucherkredite bieten privaten Kreditnehmern, den Verbrauchern, besonderen Schutz. Im Paragraph 491 des Bürgerlichen Gesetzbuches ist umfassend definiert, was ein Verbraucherkredit ist. In dem Paragraphen werden die Begriffe Allgemein-Verbraucherdarlehensvertrag für Verbraucherkredite und Immobiliar-Verbraucherdarlehensverträgen für Immobiliendarlehen verwendet.

Der Verbraucherkredit ist für Kredite zwischen einem Unternehmer, das kann eine Bank oder ein Finanzinstitut sein, und dem Verbraucher, einer privaten Person, abgeschlossen. Die genaue Definition dessen, was ein Privatkredit ist, wird im Paragraph 491 des Bürgerlichen Gesetzbuches geregelt. Die Regelungen zugunsten des Verbrauchers betreffen folgende Punkte:

100% schufaneutral

streng vertraulich & diskret

freier Verwendungszweck

unverbindlich & ohne Vorkosten

Zu den Allgemein-Verbraucherdarlehensverträgen zählen Darlehensverträge, die zwischen einem Unternehmer als Darlehensgeber und einem Verbraucher als Darlehensnehmer abgeschlossen werden. In dem Paragraph 491 des Bürgerlichen Gesetzbuches ist auch geregelt, was nicht zu den Allgemein-Verbraucherdarlehen gehört. Das sind Verträge, bei denen unter anderem:

Der Verbraucherkredit kann ein Privatkredit, ein Autokredit, ein Hochzeitskredit, ein Beamtenkredit oder ein Ratenkredit sein, sofern die Kriterien des Paragraphen 491 des BGB zutreffen. Zu den Verbraucherkrediten zählen auch die so genannten Point-of -Sales Kredite, Dispositionskredite und Rahmenkredite. Point-of-Sales Kredite werden üblicherweise im Handel abgeschlossen. Zum Beispiel beim Kauf von Elektrogeräten, Möbel oder beim Autokauf.

Zu den Immobiliar-Verbraucherdarlehensverträgen gehören entgeltliche Darlehensverträge zwischen einem Unternehmer als Darlehensgeber und einem Verbraucher als Darlehensnehmer, die

Die übliche Form der Immobiliar-Verbraucherdarlehensverträge ist der Hypothekenvertrag.

Die Verbraucherkredite weisen einige Besonderheiten auf. Sie sind dazu gedacht, die Interessen von Privatpersonen zu schützen. Form und Inhalt von Verbraucherkrediten sind bestimmten Regeln unterzogen.

Verbraucherkredite müssen schriftlich abgeschlossen werden und bedürfen der Unterschrift des Kreditnehmers und des Kreditgebers. Der Vertrag muss alle wesentlichen Konditionen enthalten. Zu den Mindestangaben gehören:

Die Angabe des effektiven Jahreszinses dient dem direkten Vergleich von Krediten. Der effektive Jahreszins enthält allerdings nicht alle Kosten. Die Gebühren für freiwillig abgeschlossene Versicherungen werden extra ausgewiesen.

Bei dem Verbraucherkredit dürfen keine Bearbeitungsgebühren oder Kontoführungsgebühren erhoben werden. Sofern ein Verbraucherkreditvertag formale Mängel aufweist, ist er nichtig. Wurde das Geld aber bereits überwiesen, können die formalen Fehler nicht mehr geltend gemacht werden.

Vor der Unterzeichnung eines Verbraucherkredites müssen die Banken ihrer vorvertraglichen Informationspflicht nachkommen. Sie müssen den Verbraucher über die wichtigsten Kreditbedingungen aufklären.

Damit soll auch sichergestellt werden, dass die Kreditnehmer über die Kosten, die Laufzeit, Kündigungsmöglichkeiten und vorzeitige Tilgung des Verbraucherkreditvertrages informiert werden. Zu den Informationen, die dem Verbraucher mitgeteilt werden müssen, gehören auch die Informationen zum Widerrufsrecht.

Bei einem Verbraucherkredit hat der Kreditnehmer 14 Tage Zeit, den Kreditvertrag zu wiederrufen. Das Widerrufsrecht muss im Vertrag deutlich gekennzeichnet sein.

Wird mit dem Kredit ein Einkauf finanziert, dann gilt das Widerspruchsrecht auch für den Kauf. In diesem Fall spricht man von einem verbundenen Geschäft. Dabei ist es egal, ob es sich um ein Fernsehgerät, eine Waschmaschine oder eine Einbauküche handelt. Das Rücktrittsrecht vom Kauf einer Ware gilt sonst nur für den Onlinekauf.

Der Käufer hat auch das Recht, von dem Kauf mangelhafter Produkte zurückzutreten. Wurden die mangelhaften Produkte mit einem Verbraucherkredit finanziert, dann kann er auch von dem Kredit zurücktreten.

Bei dem Verbraucherkredit ist die Zeit festgelegt, in dem Sie den Kredit zurück bezahlen müssen. Der Verbraucherkredit bietet Ihnen die Möglichkeit, den Kredit früher zurückzuzahlen. Allerdings hat die Bank dann einen Anspruch auf eine Vorfälligkeitsentschädigung. Diese Vorfälligkeitsentschädigung ist abhängig von der jeweiligen Kreditart.

Bei Krediten, die vor dem 11. Juni 2010 abgeschlossen wurden, gelten die vertraglich vereinbarten Regelungen für die Vorfälligkeitsentschädigung. Für die Verbraucherkredite, die nach diesem Datum abgeschlossen wurden, müssen die Kreditnehmer 1% der Restschuldsumme zahlen, wenn sie den Verbraucherkredit vorher kündigen. Hat der Verbraucherkredit eine Laufzeit von einem Jahr und weniger, dann ist die Vorfälligkeitsentschädigung auf 0,5 % begrenzt.

Die Bank hat die Möglichkeit, die Zinsen für einen Verbraucherkredit einheitlich für alle Kunden festzulegen, oder den Zinssatz an der Bonität des Kunden festzumachen. Die Banken dürfen die Zinsen für einen Verbraucherkredit nicht willkürlich festlegen.

Nutzen die Banken die Notlage des Kreditnehmers aus, um hohe Zinsen zu verlangen, dann ist der Kreditvertrag ungültig. Einem Urteil des Bundesgerichtshofes zu Folge, liegen Wucherzinsen vor, wenn diese 100% höher sind als marktübliche Zinsen, oder wenn die Differenz mehr als 12% beträgt.

Online Formular ausfüllen

Kreditunterlagen einreichen

Kreditsumme erhalten

Wenn Sie die Anschaffung eines neuen Autos planen, eine teure Reise unternehmen möchten, die Wohnung renovieren möchten, ein Umzug ansteht und dafür keine Rücklagen da sind, dann bietet sich ein Verbraucherkredit an. Unser Kreditrechner kann Ihnen helfen, den für Sie günstigsten Kredit zu finden.

Damit Sie den besten Verbraucherkredit finden, der am besten auf Ihre Bedürfnisse zugeschnitten ist, können Sie unseren Vergleichsrechner benutzen. Die wichtigsten Kriterien für einen Vergleich der Kreditangebote sind:

Der Kreditvertrag für den Verbraucherkredit muss die effektiven Zinsen ausweisen. In dem effektiven Zinssatz sind alle Kosten des Kredites enthalten, bis auf die freiwilligen Zusatzversicherungen zum Kreditvertrag. Je niedriger der effektive Zinssatz ist, desto preiswerter ist der Kredit.

Die maximale Höhe der Vorfälligkeitsentschädigung ist gesetzlich vorgegeben. Wenn eine Bank auf die Zahlung der Vorfälligkeitsentschädigung verzichtet, dann ist das ein Vorteil.

klicken Sie auf die Bilder, um einen anderen Kredit zu beantragen

Bis zu einem Ausleihvolumen von 10.000 Euro spricht man von einem Kleinkredit. Liegt die Ausleihsumme bis zu 500 Euro, dann spricht man von einem Mikrokredit. Der Begriff Minikredit wird je nach Situation und Anbietern für beide Kreditarten verwendet.

Die Ratenkredite oder Konsumentenkredite unterliegen keiner Zweckbindung. Sie können für die Anschaffung von Haushaltsgeräten, zur Modernisierung der Wohnung, für eine Urlaubsreise oder für die Finanzierung der Hochzeit genutzt werden.

Ratenkredite werden mit einem festen Zinssatz und einer festen Rate über die gesamte Laufzeit ausgegeben.

Die Beantragung der Ratenkredite erfolgt häufig Online über das Internet. Wenn alle Voraussetzungen erfüllt sind, dann werden die Onlinekredite schnell genehmigt und ausgezahlt. Wenn die Onlinekredite schnell bearbeitet werden, dann spricht man von Schnell-, Sofort- oder auch Expresskrediten.

Man kann einen Kredit auch für einen bestimmten Zweck aufnehmen. Bei einem Auto- oder Motoradkredit ist der Fahrzeugbrief als Sicherheit zu hinterlegen. Beim Kauf einer Immobilie, oder dem Bau eines Hauses, ist eine Grundschuld in das Grundbuch einzutragen. Beim zweckgebundenen Kredit dient das Fahrzeug, oder die Grundschuld als Sicherheit. Zweckgebundene Kredite werden oftmals zu günstigeren Konditionen angeboten, als Kredite ohne Zweckbindung.

Zu dieser Art von Krediten gehören die Dispositionskredite, die Rahmen- oder Abrufkredite und die Kreditkartenkredite. Über den Verfügungsrahmen werden dem Kreditnehmer finanzielle Mittel zur Verfügung gestellt. Der Zinssatz ist bei diesen Krediten variabel und kann von der Bank jederzeit geändert werden. Der Rahmen- oder Abrufkredit ist in der Regel mit einem niedrigeren Zinssatz ausgestattet als der Dispositionskredit. Die Zinsen werden nur für den Kreditbetrag berechnet, der in Anspruch genommen wurde.

Bei der Prüfung der Kreditanfrage wird die Bank alle eingereichten Unterlagen sichten. Bei der Bewertung der Bonität wird geprüft, ob das vorhandene Einkommen ausreicht, um die Lebenshaltungskosten zu decken und die anstehenden Raten für den Verbraucherkredit zu bezahlen.

Reicht das vorhandene Einkommen des Antragstellers nicht aus, dann kann ein zweiter Kreditnehmer mit einem zusätzlichen Einkommen hinzugenommen werden. Die Bank holt außerdem eine Schufa Auskunft ein. Hat der zukünftige Kreditnehmer negative Schufa Einträge, dann wird der Kredit abgelehnt. Das gleiche gilt für den zweiten Kreditnehmer.

In Abhängigkeit von der Bonitätsbewertung kann die Bank die Zinsen für den Verbraucherkredit festlegen. Fällt die Bewertung der Bonität schlecht aus, dann werden tendenziell höhere Zinsen für den Kredit berechnet.

Verbraucherkredite mit einer niedrigen Kreditsumme und einer längeren Laufzeit haben bessere Chancen genehmigt zu werden, als Kredite mit einer höheren Summe und einer kurzen Laufzeit. Im ersten Fall sind die monatlichen Kreditraten niedrig und können ggf. mit dem verfügbaren Monatseinkommen ohne Probleme bezahlt werden. Im zweiten Fall könnten die monatlichen Raten so hoch sein, dass das verfügbare Einkommen nicht ausreicht, diese zu zahlen.

Für die zweckgebundenen Verbraucherkredite verlangt die Bank eine Sicherheit. Bei dem Autokredit wird der KFZ Brief bei der Bank hinterlegt. Bei einem Immobiliendarlehen wird ein Eintrag in das Grundbuch vorgenommen. Sowohl der Autokredit, als auch das Immobiliendarlehen sind zweckgebundene Verbraucherkredite. Durch die Hinterlegung von Sicherheiten, werden diese Kredite normalerweise mit einem niedrigeren Zinssatz vergeben.

Die Wintergartenpreise können stark variieren. Ein Wintergarten kann ein einfacher Glasbau sein, aber natürlich auch eine vollwertige Wohnraumerweiterung. Da die Kosten von vielen Faktoren abhängig sind, lohnt es

Wer sich eine Fettabsagung wünscht, sollte sich nicht von den damit verbundenen Kosten abschrecken lassen. In der Tat ist eine solche Behandlung nicht günstig. Es ist jedoch zu

In der heutigen Zeit wird Bildung immer wichtiger. Häufig erwarten Arbeitgeber von ihren Arbeitnehmern eine kontinuierliche Weiterbildung, die oft auch mit dem Wunsch eines Hochschulabschlusses verbunden ist. Gerade

Bei der Suche nach dem richtigen Verbraucherkredit können Sie unseren Kreditvergleichsrechner benutzen. Wenn Sie den Kredit für einen bestimmen Zweck verwenden möchten, dann können Sie diesen bei der Suche ebenfalls mit angeben.

Ganz gleich, ob Sie nach einem normalen Ratenkredit, einem Autokredit, einem Modernisierungskredit oder einem Hochzeitkredit suchen, unser Kreditvergleichsrechner wird Sie bei der Suche unterstützen.

Zuerst sollten Sie sich über die Kredithöhe, den Verwendungszweck und die Höhe der möglichen monatlichen Ratenzahlungen im Klaren sein. Mit der Eingabe der Laufzeit können Sie die Höhe der monatlichen Raten bestimmen.

Wenn Sie alle Daten eingegeben haben, erhalten Sie umgehend die Kreditangebote. Wählen Sie dann das Angebot mit den besten Konditionen für Sie aus und beantragen den Verbraucherkredit.

Bei der Prüfung der Kreditanfrage für einen Verbraucherkredit, holt die Bank auch eine Schufa Auskunft ein, die für die Kreditzusage eine wichtige Rolle spielt.

Die Suche nach einem Angebot hat keinen Einfluss auf den Schufa Score. Erst dann, wenn ein Verbraucherkredit beantragt wird, wird eine „Anfrage Kredit“ ausgelöst, der von den Auskunfteien registriert wird.

Ist die Schufa Auskunft negativ, dann wird der Verbraucherkredit von Banken normalerweise abgelehnt.

Eine Restschulden Versicherung wird mit dem Ziel abgeschlossen, die Kreditraten zu zahlen, wenn der Kreditnehmer dazu nicht mehr in der Lage ist. Die Restschuld Versicherung dient den Banken als zusätzliche Sicherheit.

Aus Sicht des Kreditnehmers verteuert sie den Kredit. Im Allgemeinen wird von einem Abschluss einer Restschuldversicherung bei einem Ratenkredit abgeraten. Bei deinem Baudarlehen, bei dem es um wesentlich höhere Ratenbeträge geht, sollte man sich schon absichern.

Die Restschuldversicherung sichert die Ratenzahlung bei Unfall, Arbeitsunfähigkeit, bei Tod und ggf. auch Arbeitslosigkeit ab. Tritt der Versicherungsfall ein, dann übernimmt die Restschuldversicherung die Zahlung der offenen Raten.

Ursprünglich waren die Regelungen der Verbraucherkredit bzw. das Verbraucherdarlehen in dem Verbraucherkreditgesetz zu finden. Sie wurden dann in das Bürgerliche Gesetzbuch integriert.

Seit dem Juni 2010 gelten andere Regelungen bezüglich der Zahlungsrichtlinien, des Wiederrufs- und des Rückgaberechtes. Ein wichtiger Punkt war sicher die Neuregelung der Vorfälligkeitsentschädigung für Verträge, die nach dem 11 Juni 2011 abgeschlossen wurden.

Bei einer Restlaufzeit von mehr als einem Jahr, wurde die Vorfälligkeitsentschädigung auf maximal 1% der Restkreditsumme festgelegt. Bei kürzerer Laufzeit wurde Sie auf maximal 0,5% festgelegt.

Verbraucherkredite ermöglichen eine schnelle und unkomplizierte Vergabe von Krediten, sofern die Voraussetzungen stimmen. Dem Verbraucherkredit kann man in verschiedenen Formen begegnen, als Privatkredit, als Ratenkredit, als Point-of-Sales Kredit, als Dispositionskredit oder als Hypothekendarlehen. Bei Kreditissimo.com finden Sie eine große Auswahl an Kreditarten, so dass für Ihre Zwecke auch der passende dabei sein wird.

© 2015 – 2020

Unsere Webseite benutzt Cookies, um unseren Besuchern das bestmögliche Nutzungserlebnis zu bieten. Dazu werden Cookie Informationen in Ihrem Browser gespeichert. Cookies helfen dabei Sie wieder zu erkennen, wenn Sie unsere Webseite erneut besuchen. Diese Informationen helfen auch uns dabei zu verstehen welche Bereiche unserer Webseite für unsere Nutzer am nützlichsten sind.

Notwendige Cookies helfen uns dabei, unsere Webseite nutzbar zu machen, indem sie Grundfunktionen wie Seitennavigation und Zugriff auf sichere Bereiche der Webseite ermöglichen.

Wenn Sie diese Cookies deaktivieren, werden wir nicht in der Lage sein Ihre Einstellungen zu speichern. Das bedeutet, dass Sie jedes mal, wenn Sie unsere Webseite besuchen, erneut entscheiden müssen, ob Sie die Cookies aktivieren oder deaktivieren möchten.

Die sogenannten Drittanbieter-Cookies helfen uns dabei, unsere Webseite und das damit einhergehende Nutzerlebnis zu verbessern.

Wir nutzen auf unserer Webseite Symbolschriftarten wie FontAwesome. Diese beinhalten Icons, um eine visuelle Optimierung der Inhalte zu ermöglichen.

Wir setzen auf unserer Webseite Google Analytics ein, um Besucher-Informationen wie z.B. Browser, Land, oder die Dauer, wie lange ein Benutzer auf unserer Seite verweilt, zu messen. Ihre IP-Adresse wird dabei anonymisiert übertragen und die Verbindung zu Google ist verschlüsselt.

Bitte aktivieren Sie die zwingend notwendigen Cookies zuerst, damit wir Ihre Einstellungen auch wie gewünscht speichern können.

Mehr Informationen über unsere Cookie-Richtlinien finden Sie in unserer Datenschutzerklärung.